前言

近幾年的土拍市場,基本都是央、國企地產(chǎn)公司在大殺四方。曾經(jīng)名噪一時的諸多民企地產(chǎn)公司,穩(wěn)健運行者寥寥,要么正在暴雷后緩慢回血,要么早已繳械躺平,全無當初的喧囂。

所謂“城門失火殃及池魚”,諸多“重倉”于地產(chǎn)行業(yè)住宅工程領域的集體所有制建筑公司,也在這波“雷聲滾滾”中,不堪重負,深陷債務泥潭舉步維艱。

集體所有制建企“押寶”在住宅工程領域,這其中有所謂“市場雙向選擇”因素,更多的則是一種無奈——國家重大投資項目,集體所有制建企機會不多,就是去求得分包、勞務分包的資格,都要大費周章。

所以與集體所有制建企相比較而言,大型國有建筑公司在這幾年行業(yè)洗牌過程中,境遇普遍要好得多。甚至較之以往,在績優(yōu)建筑市場份額上,領先優(yōu)勢又在進一步地擴大。

記得改革開放之初,諸多原本已經(jīng)暮氣沉沉的國有建筑公司,紛紛通過改制獲得了新的發(fā)展機遇,建筑行業(yè)的民營力量得到釋放,迎來一段高速發(fā)展期。

但近些年來,雖然產(chǎn)值屢創(chuàng)新高,數(shù)據(jù)亮眼,但透過表面的浮華看本質(zhì),似乎又缺少扎實的產(chǎn)業(yè)基礎。是時候認真審視一下我們所面對的困局,思考一下如何面對這個產(chǎn)業(yè)的未來了。

一、建筑業(yè)國企與集體所有制企業(yè)間,巨大落差的是客觀存在的

建筑國企與集體所有制建企之間,巨大的資金實力和技術能力落差是一直客觀存在的事實。

大型國有建筑施工企業(yè),它們成立的時間早,享有種種資源傾斜便利,經(jīng)過多年的積累使他們擁有雄厚的資金技術實力,在競爭中處于優(yōu)勢地位。

相比之下,發(fā)軔于改革開放之初的集體所有制建筑企業(yè),雖說在體量上也可達到一定規(guī)模,在建筑市場上也是一股不可忽視的力量,但在重大工程項目競爭中還是明顯處于劣勢。

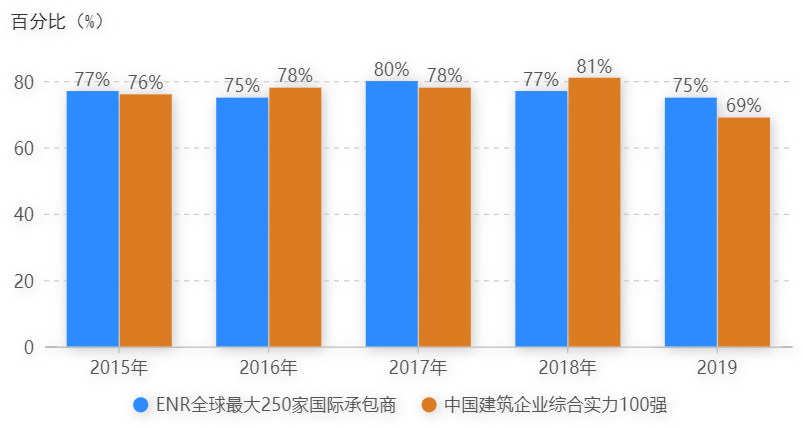

根據(jù)相關信息統(tǒng)計,2015~2019年,年度ENR全球最大250家國際承包商和中國建筑企業(yè)綜合實力100強企業(yè)中,中國國有建筑企業(yè)占比如下表所示,均處于絕對領先地位。

△根據(jù)相關數(shù)據(jù)整理

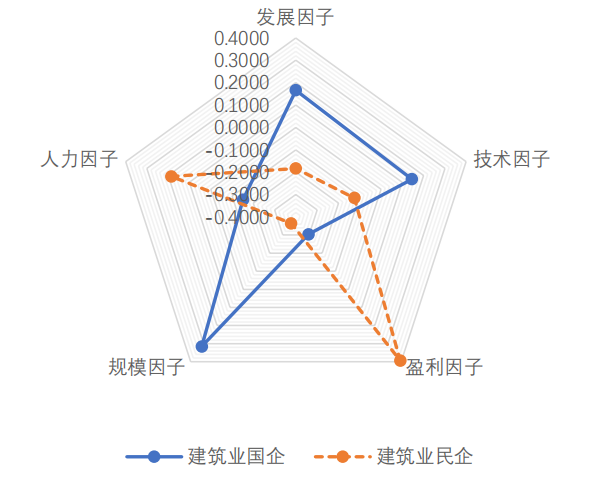

有研究者通過對發(fā)展因子、規(guī)模因子、技術因子、盈利因子、人力因子五個“競爭力因子”對比研究得出結論:從整體上評價,建筑業(yè)國企競爭力綜合評分為 0.0482分,約為集體所有制建企競爭力(-0.0340 分)的2.42 倍【注1】,可以認為兩類企業(yè)處于“優(yōu)勢極優(yōu)弱勢極弱”的不平衡競爭力因子發(fā)展狀態(tài)。

△國企與集體所有制建筑業(yè)競爭力因子對比圖/來源同【注1】

從這份雷達圖也可以比較直觀地判斷,建筑業(yè)國企的優(yōu)勢體現(xiàn)在資本、技術、規(guī)模三要素,集體所有制的優(yōu)勢則體現(xiàn)在人力和盈利兩方面。

這里需要說明一點的是,建筑業(yè)集體所有制在“盈利因子”這一要素體現(xiàn)出一定的優(yōu)勢,只是說明集體所有制在成本控制上更能“精打細算”,不是粗枝大葉。這是個相對值,不是絕對值,而且這一所謂優(yōu)勢根本無法改變集體所有制建企的現(xiàn)實困境。

看到2018年的一項統(tǒng)計,建筑業(yè)國有控股企業(yè)數(shù)量約6800個,只占全部建筑企業(yè)的7.72%;在職員工數(shù) 1030.51萬人,占全部建筑企業(yè)總?cè)藬?shù)的18.6%,均不足1/5。但當年建筑業(yè)國有控股企業(yè)完成產(chǎn)值 67756.38 億元,占建筑業(yè)總產(chǎn)值比例達31.67%,超過三分之一。簽訂合同額為206136.37億元,占比更是近乎一半。

而五年后的今天,這個落差只會更大。建筑行業(yè)國有企業(yè)和集體所有制在數(shù)量與貢獻度關系上是嚴重不協(xié)調(diào)的,形成了非常明顯的“馬太效應”,“旱的旱死,澇的澇死”。

二、現(xiàn)階段,集體所有制建企要爭取“活下去”

經(jīng)常會看到這樣一種說法,說讓更多的民營建筑企業(yè)參與到市場競爭中來,讓大型國有建筑企業(yè)感受到市場競爭的壓力。這樣就會讓后者從戰(zhàn)略制定、服務、質(zhì)量、管理等多方面提升自己。

這個強調(diào)“充分市場化競爭”的說法,看似很有道理,實則不然。

大型國有建筑企業(yè)經(jīng)過多年積累,具有較強的資金實力和技術管理能力。他們能夠?qū)碗s工程項目進行全方位的規(guī)劃、設計、施工以及服務,從而能夠完成施工組織和技術保障方面要求更高的工程項目,比如某些重大工程和地標工程。

國企這些優(yōu)勢可以幫助企業(yè)更容易獲得更為優(yōu)質(zhì)的工程合同,降低建設過程中的資金風險,規(guī)模能力與建筑業(yè)企業(yè)競爭結果是呈現(xiàn)顯著正相關關系的。

所以在重大工程領域,即便以客觀條件評價,筆者也不認為民營建筑企業(yè)能有多少勝算,因為這本身就不是在同一起跑線上的競爭,更不用說在其他多方因素加持的情況下。所以民營建筑企業(yè)當前更為現(xiàn)實的選擇,應該是在普通民用建筑領域去深耕。

但比較嚴酷的現(xiàn)實是,即便在這些普通民用建筑領域,國有投資背景的項目,也明顯在向同是國資背景的施工企業(yè)傾斜,民營建筑企業(yè)也只能做其分包。

許多集體所有制建企為了承接到工程,竟然比標底價下浮10%~15%,有的甚至高達20%,一旦寄托在設計變更和索賠上獲利的希望落空,那就只能是犧牲企業(yè)利益或工程質(zhì)量。

在這種模式下,總包往往就像一個食利的“中間商”角色,但所有工作都在分包層面完成,利潤大頭卻以“管理費”的形式被攫取。

建筑行業(yè)目前這種趨于利潤壟斷態(tài)勢的弊端在于,國有建筑企業(yè)作為全民所有制企業(yè),其收益并未與全體民眾共享,而只是少數(shù)職工享受收益。

看過一項統(tǒng)計,2017年全國國有企業(yè)利潤增至2.9萬億,其中用于發(fā)放央企職工的工資最多時相當于全國工資總額的55%,而這些職工人數(shù)只占全國職工總數(shù)的8%。想必建筑業(yè)的情況也不遑多讓。

三、國企的競爭賽道,應該是星辰大海

大型國有建筑企業(yè)進入普通民建領域,爭搶民營建筑企業(yè)市場份額總會給人一種競爭錯位的感覺。這種“國家隊”降維打擊“地方隊”的做法,多少有些勝之不武。

這種所謂的“競爭”,其結果既不能進一步提升國企的核心競爭力,也不利于培育建筑業(yè)市場的集體所有制建企的力量。最終只會貽害建筑業(yè)的發(fā)展。

而且筆者認為大型央國企,也不應該滿足于國內(nèi)的先發(fā)優(yōu)勢或者政策傾斜,畢竟包括他們自身在內(nèi),當下建筑業(yè)整體面臨的形勢非常嚴峻。

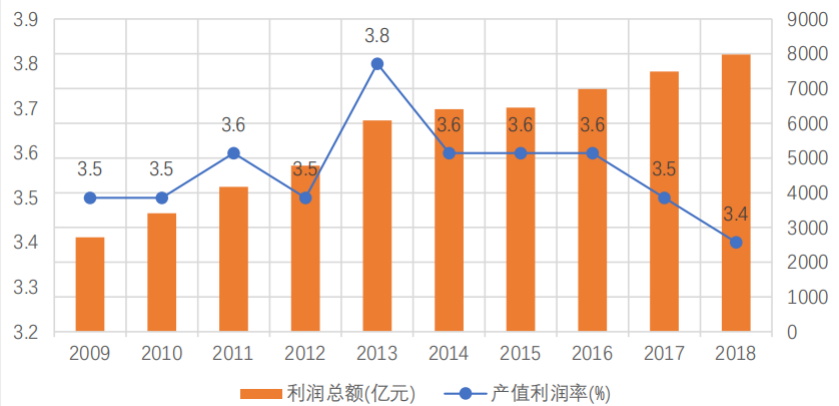

有研究資料表明,在2009至2019這十年間,雖然住宅市場的一路狂飆,但建筑業(yè)企業(yè)的經(jīng)營效益卻不容樂觀。全國建筑業(yè)企業(yè)產(chǎn)值利潤率基本在3.6%附近,明顯低于我國工業(yè)產(chǎn)值利潤率6.60%【注1】。

△建筑業(yè)企業(yè)利潤統(tǒng)計表/圖源同【注1】

建筑業(yè)企業(yè)利潤率長期低下,已威脅到整個行業(yè)的健康發(fā)展。大型國有建筑企業(yè)應扛起使命,引領整個產(chǎn)業(yè)走出低利潤的沼澤。

另外大型國有建筑企業(yè),除了在國內(nèi)重大工程領域發(fā)力之外,還應該去嘗試打“高端局”——敢于走出去,去拓展海外市場。

這些年,“基建狂魔”這一網(wǎng)絡熱詞頗為流行,算是對我們在基建領域突飛猛進表現(xiàn)的一種贊譽。但如果與國際上先進同行相比較,比如人均效能,我們業(yè)績似乎還有較大的提升空間。

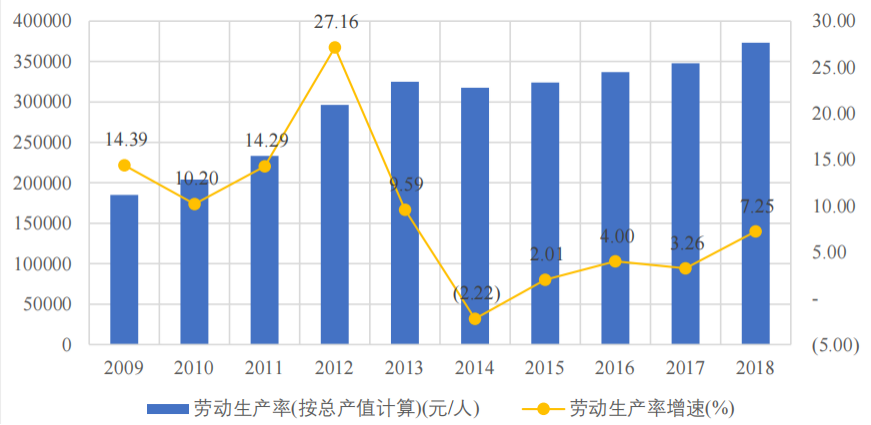

2018年,我國按建筑業(yè)總產(chǎn)值計算的勞動生產(chǎn)率達到37萬元/人,同比增長7.25%,實現(xiàn)自2014年以來近5年的最高增長率。但相比美國建筑業(yè)勞動生產(chǎn)率8.11萬美元/人【注1】,仍存在巨大差距。

△建筑業(yè)企業(yè)勞動生產(chǎn)率統(tǒng)計表/圖源同【注1】

國際上排前10名的知名建筑承包商,一個企業(yè)年完成營業(yè)額相當于我國入圍 225 強幾十家企業(yè)營業(yè)額之和。

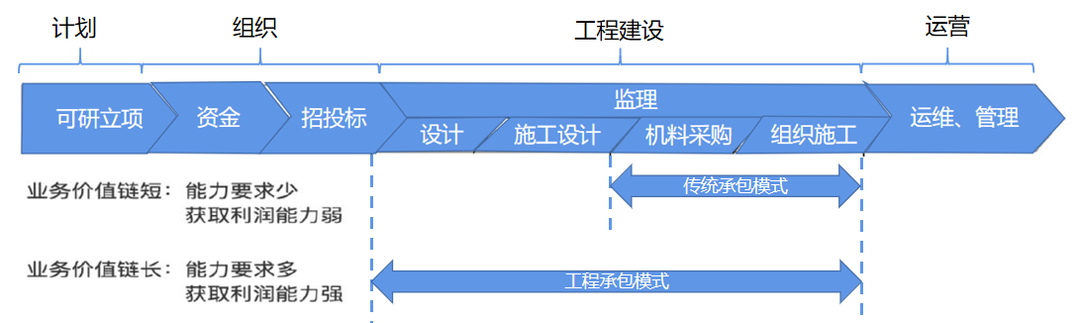

所以大型國有建筑企業(yè)應借助“一帶一路”沿線國家項目中EPC模式的推廣普及時機,潛心打造自己的工程總承包和全過程工程咨詢管理體系。

△傳統(tǒng)承包模式和工程總承包模式的業(yè)務價值鏈對比【注2】

以新一代信息基礎設施建設為契機,在數(shù)字化轉(zhuǎn)型方面進行探索與實踐。推動BIM、 GIS、云計算、大數(shù)據(jù)、人工智能、 3D打印、物聯(lián)網(wǎng)、機器人等數(shù)字技術完成場景落地及應用,為還是停留在“來樣加工”“手工作坊”式的傳統(tǒng)建筑行業(yè)帶來巨大變化。

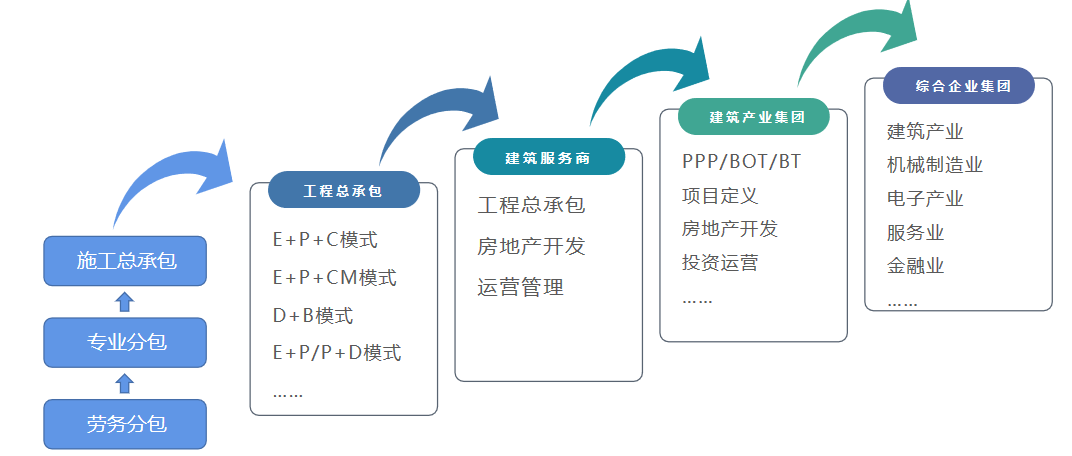

根據(jù)政策引導和行業(yè)發(fā)展趨勢來看,未來的建筑施工企業(yè)的成長路徑是專業(yè)承包向工程總承包發(fā)展,工程總承包向建筑服務商方向發(fā)展的趨勢。

時不我待,大型國有建筑企業(yè)應該作出表率,走出安享政策紅利的舒適區(qū)。

△建筑企業(yè)發(fā)展脈絡

小結

在基礎設施建設領域,在高難度、復雜性強的大型工程項目中,大型國有建筑企業(yè)在技術和經(jīng)驗上都具有領先優(yōu)勢。選用國有或國有資本為主的承建方可以確保工程質(zhì)量和工期的有效控制,提高基礎設施建設效率。

同樣,在推進建設科技進步和技術更新迭代中,大型國有建筑企業(yè)仍然擔負著“火車頭”的重要責任和使命,這是由一系列歷史發(fā)展進程催生的必然選擇。

除此之外的建筑領域,如果還是任由國有或國有資本為主的建筑企業(yè)占據(jù)較大市場份額,那對非公資本的競爭會產(chǎn)生一定的壓制作用,阻礙了市場競爭機制的形成,影響了市場的健康運轉(zhuǎn),其最終結果會導致市場競爭不充分和產(chǎn)業(yè)結構失衡。

所以出于維護市場競爭秩序和促進產(chǎn)業(yè)結構升級等方面的考慮,相關行政管理部門須做好頂層設計,進一步引導和激勵民營建筑企業(yè)的發(fā)展,營造一個開放公平、鼓勵創(chuàng)新的發(fā)展環(huán)境。

市場集中度過低和過高都不利于建筑行業(yè)資源的優(yōu)化配置和政府的宏觀調(diào)控。合理的建筑行業(yè)競爭格局應該是多層次化的,總承包企業(yè)、專業(yè)承包企業(yè)、勞務承包企業(yè)的總數(shù)量在一定范圍內(nèi),且各自的數(shù)量呈現(xiàn)出由少到多的金字塔結構;大型企業(yè)注重多元化的戰(zhàn)略,中小企業(yè)注重集中化的戰(zhàn)略;各類承包方式相結合,各類企業(yè)的優(yōu)勢都得到體現(xiàn)。

來源:廣東省建筑管理,作者龔誠仁

參考文獻:

1. 李雅坤·建筑業(yè)國有和民營企業(yè)競爭力比較研究【D】廣州:華南理工大學·2020-04

2. 張先斌·轉(zhuǎn)型升級背景下 SD 建筑集團公司的發(fā)展戰(zhàn)略優(yōu)化研究 【D】北京:北京建筑大學·2020-06

熱線

關注

置頂